I want to live

I want to give

I’ve been a miner

For a heart of gold

(Heart of Gold – Neil Young, 1972)

“Non credo sia un’esagerazione affermare che la storia è in gran parte una storia di cicli di inflazione, solitamente alimentati dai governi per il guadagno degli stessi” – Friedrich von Hayek

Nello scritto di oggi cerchiamo di dare una prospettiva all’intricata storia del rapporto tra sistemi monetari, cicli di debito e gerarchie del potere, utilizzando come fil rouge il solo bene che è diventato sinonimo di valore indistruttibile attraverso un processo di selezione durato secoli: l’oro. Ancora una volta, a fronte di tensioni odierne su più fronti, cioè quello finanziario, geopolitico e sociale, l’attenzione degli investitori pazienti e oculati, guarda con particolare interesse all’eredità storica dell’oro, quale fonte di valore (e dunque di fiducia), collaudata e immutabile nel tempo.

La storia delle valute fiat è sempre stata definita dai cicli del debito e dal conseguente svilimento monetario: chi ci segue da più tempo avrà infatti acquisito familiarità con il termine debasement, volto a definire la svalutazione silenziosa del proprio potere d’acquisto, a cui di pari passo si associa la crescita inflattiva degli asset. Già in epoca romana, nelle fasi di decadenza, quando un nuovo sovrano coniava monete con il proprio nome, il contenuto d’argento nella produzione veniva progressivamente diluito, a parità di valore nominale, man mano che le vecchie monete venivano ritirate; se in principio questo espediente sembrava potesse funzionare gettando fumo negli occhi dei sudditi, i problemi legati all’aumento dei prezzi che sempre seguivano, avrebbero innescato circoli viziosi e sommosse popolari. Gli imperatori che subentravano non avevano altra scelta che continuare la diluzione per tenere il passo… della decadenza monetaria e sociale, che da sempre è progredito in parallelo alla perdita di valore del denaro. Inutile dire che i prezzi salivano alle stelle, portando ad un’inflazione dilagante che a sua volta portò imperatori come Diocleziano nel 301 d.C. ad istituire misure estreme come il controllo dei prezzi, che purtroppo però non subì gli effetti desiderati; nulla di molto lontano rispetto alle politiche attuali del Venezuela o della Turchia.

Nel tardo medioevo e poi nel Rinascimento, la storia monetaria ha raggiunto un’altra pietra miliare con l’introduzione di un sistema bancario a riserva frazionaria praticato dagli orafi che venivano utilizzati come depositari di oro e argento, emettendo ricevute per tali depositi che presto iniziarono a circolare come delle banconote. Queste ricevute rappresentavano un ovvio vantaggio in termini di praticità, in quanto non era più necessario portare con sé sacchetti d’oro e d’argento, il che le rese presto popolari, facendole diventare di fatto un sostituto del denaro. Non ci volle molto perché gli orafi si rendessero conto che i depositi d’oro e d’argento venivano raramente ritirati in grandi quantità e che era possibile prestarli temporaneamente per ottenere in cambio un interesse. Ciò portò presto gli orafi a emettere più ricevute rispetto all’oro che avevano in deposito, aumentando di fatto la massa monetaria. All’epoca questa pratica fu considerata fraudolenta, ma segnò la nascita di uno dei capisaldi monetari del sistema attualmente in voga.

Pratiche simili furono adottate nell’Inghilterra medievale da re Enrico I o nella Francia del XVII secolo, prevedendo di fatto che l’emissione da parte del sovrano di sostituti del denaro, rappresentasse la promessa che codeste banconote avrebbero potuto essere convertite in oro. Anche se la meccanica era diversa, il risultato era sempre il medesimo. Non ci volle molto perché il re e i suoi tesorieri si rendessero conto che potevano emettere banconote in anticipo per finanziare “spese di emergenza”, che il più delle volte riguardavano la guerra. La vendita di questi crediti sul futuro gettito fiscale creò il mercato del debito pubblico, che ancora oggi è la pietra angolare attorno a cui ruota tutto il sistema delle monete fiat. Ne seguì un boom del credito e una conseguente asset bubble, che come sempre ebbe momenti di panico che portarono i cittadini a correre allo sportello della banca centrale per riconvertire i propri crediti nell’unico asset di riferimento e salvaguardia possibile, l’oro: naturalmente, le promesse di convertibilità della banca centrale non potevano essere mantenute, poiché l’offerta di banconote era stata gonfiata di varie volte rispetto alle riserve auree esistenti. La popolazione, infuriata, scendeva dunque in piazza e veniva contrastata non solo da atti di oppressione finanziaria – come il divieto di possedere oro privato – ma, proprio come oggi, dal pugno di ferro dello stato che diventava violento per nascondere le proprie lacune ed i propri errori.

Cercando di estrarre un principio generale dalla storia maestra di vita, possiamo affermare che affinché un sistema funzioni, allora come ai giorni nostri, è essenziale che la fiducia nel valore del debito pubblico si basi soprattutto sulla convinzione che i governi saranno in grado di estrarre in futuro dai loro cittadini una quantità di ricchezza sufficiente a ripagare il debito. I titoli di Stato fungono, per così dire, da principale “garanzia” rispetto a questo principio. Oggi come allora, la banca centrale ha però il potere di “monetizzare” tale debito, con la scusa dell’emergenza di turno, creando nuova moneta dal nulla e utilizzandola per acquistare titoli di debito.

Ray Dalio, fondatore dell’hedge fund Bridgewater e uno dei più grandi studiosi della storia attraverso le lenti del ciclo del debito, ha identificato cicli di breve termine (5-10 anni) comunemente noti come cicli economici, dunque afferenti al mondo dell’industria e della produzione; e cicli del debito a lungo termine (20-30 anni) dove il punto sensibile sono i livelli di indebitamento degli stati nazionali. La situazione attuale di fine del ciclo di lungo termine del debito, ci obbliga a guardare con particolare attenzione al tema dell’interazione tra debito sovrano, inflazione ed il ruolo dell’oro.

“Stampare denaro è il modo più conveniente, meno compreso e più comune per ristrutturare i debiti” – Ray Dalio

Nelle fasi finali dei cicli del debito a lungo termine, associati tra l’altro da sempre a dinamiche di polarizzazione della ricchezza, la moneta diventa la valvola di sfogo per lo stato che stampa denaro per monetizzare deficit, a scapito dei risparmiatori ed in primis dei detentori di obbligazioni. Poiché la classe politica che ha creato il problema del debito eccessivo, preferisce ovviamente stampare denaro per salvare il sistema piuttosto che lasciarlo crollare. Gli esempi della monetizzazione dei disavanzi attraverso la stampa di moneta da sempre si sprecano: senza andare indietro al terzo secolo, da Weimar, all’Ungheria del 1946, al più recente QE…

“L’inflazione è l’unica forma di tassazione che può essere imposta senza legislazione” – Milton Friedman

Se l’inflazione è dunque l’unica via d’uscita rispetto alle fasi finali del ciclo del debito di lungo termine, le maniere di ingegnerizzarla e provare a gestirla da parte della classe politica sono diverse: nel migliore dei casi, l’output sempre auspicato, i governi riescono ad innescare l’inflazione a proprio vantaggio senza che gli scappi di mano: negli anni ’40, ad esempio, gli Stati Uniti si sono imbarcati in un massiccio programma di spesa in deficit, per finanziare la seconda guerra mondiale e mentre l’inflazione registrava tre forti picchi nel decennio successivo, la Federal Reserve fissava tutti i rendimenti dei titoli di stato (Treasury) ben al di sotto del tasso d’inflazione prevalente (che oscillava tra il 5% e il 15%) , al fine di sgonfiare una parte sostanziale del proprio debito. Suona per caso familiare? Naturalmente ciò è avvenuto a scapito dei risparmiatori e dei detentori di asset nominali, cioè liquidità e obbligazioni, che hanno visto ridurre il proprio potere di acquisto.

Guardando al ruolo dell’oro durante queste fasi di inevitabile decadenza monetaria, si può notare come i periodi di eccesso di indebitamento o di inflazione dilagante siano stati accompagnati da uno stress del sistema finanziario che ha impattato la maggior parte delle classi di investimento: il grafico seguente evidenzia la performance dell’oro in questi periodi rispetto alle perdite di quello che viene comunemente definito un portafoglio bilanciato (60% azionario e 40% obbligazionario).

Il più grande rally nella storia registrato dall’oro, può essere facilmente attribuito agli anni Settanta, quando una combinazione di eventi monetari (sospensione della convertibilità dei dollari in oro), geopolitici (guerra in Iran) e finanziari (shock del prezzo del petrolio) alimentò la spirale inflattiva, in particolare negli Stati Uniti. Da quel decennio il mondo occidentale non ha più sperimentato un regime inflazionistico del genere e gli apprezzamenti del prezzo dell’oro rispetto all’asset di riferimento, come all’inizio del 2000 e del 2009 o durante il 2020, possono essere attribuiti al ruolo dell’oro come bene rifugio alla luce delle forti tensioni sui mercati finanziari, più che al ruolo dello stesso come hedge inflattivo.

Riepilogando: il debito che cresce linearmente e dunque più rapidamente dell’economia che invece ha un andamento a sinusoide attorno ad una linea di tendenza, unita alle gestioni sempre dissennate delle finanze pubbliche per gli interessi dei politici che sono antitetici rispetto al governo parsimonioso delle finanze stesse, porta col tempo lo stock del debito a diventare insostenibile e a richiedere aggiustamenti inflattivi con l’obiettivi di riportare gli stock dello stesso sotto controllo. Il valore intrinseco delle valute fiat viene man mano messo in discussione e nei momenti più acuti di questo aggiustamento l’oro, per le sue caratteristiche di “riserva di valore” legata in primis alla scarsità, torna ad essere un tema di grande interesse nella costruzione dei portafogli degli investitori.

Siamo oggi in quella fase? Certamente si, le metriche di debito degli stati occidentali sono note a tutti ed il recente rialzo dei tassi di interesse, di certo non aiuta a rendere la situazione debitoria dei governi più sostenibile.

Rispetto al passato però dobbiamo aggiungere un ulteriore elemento di complessità che rende la posizione dell’oro ancora più interessante da valutare: non stiamo vivendo solamente un aggiustamento inflattivo a causa della fase finale del ciclo del debito ma anche un aggiustamento geopolitico di assoluta rilevanza: nello scritto “Endgame” della scorsa settimana, abbiamo delineato la lenta ma costante transizione di potere da un mondo a trazione occidentale verso un mondo che ambisce ad un’architettura multipolare. Abbiamo sottolineato in particolare il ruolo del dollaro USA come strumento strategico e pilastro dell’egemonia “unipolare” atlantica, che nel corso della recente guerra russo-ucraina è stato utilizzando in modo molto aggressivo ed innovativo, si pensi al congelamento di quasi USD 300 miliardi di riserve russe come alternativa alla risposta militare.

Ieri è successo alla Russia ma domani a chi toccherà? A prescindere dagli schieramenti, non è quello il punto, quale paese un domani lascerà con tranquillità i propri sudati risparmi (il proprio surplus) in una moneta stampata e controllata da un altro stato? A prescindere che questo stato sia nemico o amico. Perché anche i primi alleati, molto velocemente possono guardare le cose da prospettive diverse (si pensi alla pace Iran-Saudi intermediata dalla Cina). I giornali parlano di “de-dollarizzazione” per definire questo fenomeno, noi guardiamo le cose da una prospettiva leggermente diversa: “de-fiatizzazione”.

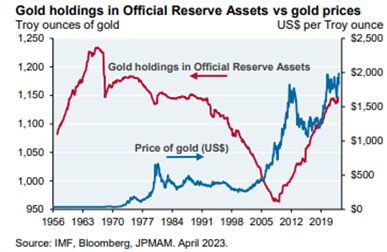

Chi parla di de-dollarizzazione, implicitamente immagina un nuovo mondo dove un’altra moneta, magari il remimbi, si sostituirà al dollaro. Non la vediamo da quella prospettiva: pensiamo infatti che un’architettura politica multipolare non si potrà mai reggere su un’architettura finanziaria unilaterale e che dunque se ci devono essere dei beneficiari della demise degli Stati Uniti, non sarà certo nel campo delle valute fiat, controllate dai governi, ma piuttosto lo saranno gli asset neutri, quelli non controllati da nessuno, in primis l’oro, che rappresentano un sistema di riserve di valore scevro da rischi geopolitici impliciti e molto forti in questa fase, come ha dimostrato il congelamento delle riserve russe in dollari da parte dell’Occidente. La crescita delle posizioni in oro detenute da parte delle banche centrali non fa che corroborare questa tesi. In totale, l’acquisto di oro da parte delle banche centrali ha raggiunto il livello più alto mai registrato, superando il precedente record degli anni ’50. Come mostra la tabella qui sotto, Russia e Cina sono in testa, avendo aumentato le loro scorte d’oro di quasi il 50% dal 2015.

Ciò porta le disponibilità auree complessive delle banche centrali a USD 1,5 trilioni, pari al 5,4% delle loro attività totali. Per raddoppiare i livelli attuali e arrivare al 10% delle loro disponibilità totali, sarebbero necessari altri USD 1,5 trilioni sui USD 12,75 trilioni di capitalizzazione del mercato dell’oro.

La presenza di dinamiche economiche che si ripetono ciclicamente dalla notte dei tempi al momento della fine del ciclo di lungo termine del debito (inflazione, debasement etc), unita a motivazioni geopolitiche di particolare attualità, sono ragionamenti che convergono e che dovrebbero spingere gli investitori a rinfrescare il proprio assessment circa il ruolo dell’oro all’interno della propria portfolio construction.

Lasciamo in finale la chiusa ad un consiglio cinematografico del 2016 diretto da S. Gaghan con protagonista Matthew McConaughey nei panni di Kenny Wells: Gold – la grande truffa. L’imprenditore sciagurato dovrà andare fino in Indonesia per tentare di risollevare le sorti dei propri affari grazie alla scoperta di giacimenti auriferi in una miniera locale, per poi scoprire di esser soggetto di un’indagine del FBI.

Approfondimentoacuradi Nicola Lampis, Mattia Segre e Alban Zerweck

Lugano, 7 maggio 2023